puntos de vista

¿Por qué los modelos tradicionales de tokens DeFi son defectuosos?

Esto puede parecer desconcertante a primera vista, ya que muchos protocolos DeFi han generado millones en ingresos y han visto un enorme crecimiento en el uso y la adopción de sus productos.

Sin embargo, en mi opinión, el principal impulsor del bajo rendimiento del sector ha sido la tokeneconomía. Los primeros modelos de diseño de tokens DeFi son desastrosamente defectuosos y han llevado a una destrucción masiva de valor que ha llegado a expensas de los inversores minoristas.

Analicemos la dinámica de la oferta y la demanda de los llamados "TradToken".

Dinámica de la demanda de los tokens DeFi

Un patrón común que vimos en el diseño de tokens DeFi para proyectos que se lanzaron antes de mediados o finales de 2021 fue el modelo de "token de gobernanza sin valor".

Con este modelo, los titulares de los tokens sólo tienen derechos de gobierno, es decir pueden tomar decisiones sobre el futuro del proyecto.

Si bien esto puede haber sido una forma de evitar el escrutinio regulatorio, y la gobernanza es ciertamente un derecho increíblemente valioso, esto significó que los titulares no tienen derecho a los flujos de efectivo, y el token no proporciona ninguna utilidad o beneficios a ninguna de las partes interesadas dentro del protocolo; lo que significa que, aparte de la especulación, no hay demanda subyacente para el token.

Dinámica de la oferta de tokens DeFi

Como sabemos, gran parte del crecimiento de DeFi en el último año y medio ha sido impulsado por la minería de liquidez.

Aunque a menudo se hace a nivel de producto, como con un DEX o un mercado monetario, muchos protocolos también han incentivado la liquidez para su token nativo a través de las emisiones de tokens.

Si bien es importante que un token tenga una gran liquidez, estos programas se han llevado a menudo al extremo para atraer a los inversores buscando farmings de rendimiento, lo que da lugar a tasas de inflación que harían sonrojar a Jay Powell, y conduce a una presión de venta perpetua en el token subyacente.

No hace falta un doctorado en economía para ver por qué los tokens DeFi van a tener un problema de rendimiento: Tienen una oferta masivamente inflada sin una demanda que ayude a compensarla.

Sin embargo, hay esperanza en el horizonte, ya que los modelos de tokens alternativos han comenzado a ganar tracción y aceptación entre las comunidades DeFi.

El auge del modelo veToken

Uno de estos modelos ha sido el modelo "ve (vote-escrowed o custodia de voto)". Impulsado por Michael Egorov, de Curve Finance, el modelo ve implica que los poseedores de tokens asumen el riesgo de bloquear sus tokens a cambio de derechos específicos, como el poder de gobierno, dentro de un protocolo.

Aqui podemos ver el ejemplo del token de Curve que a pesar de ser una moneda "DeFi 1.0", el precio de CRV, y su mayor tenedor, CVX, se resistió a la tendencia más amplia del sector y superó el rendimiento en el tercer y cuarto trimestre de 2021, con un rendimiento del 265,4% y 1085,7% respectivamente, en relación con una ganancia del 12,2% para DPI.

Como resultado de este rendimiento superior, las DAO de toda la DeFi ya están revisando estos numeros, y están considerando pasar sus tokenomics a un veModel.

Esto nos lleva a preguntarnos:

¿Por qué ha tenido tanto éxito este modelo?

¿Qué beneficios aporta a un protocolo?

¿Cuáles son algunos de los inconvenientes de la ve-tokeneconomía?

¿Significa el cambio de un proyecto a la ve-tokenomic que sus números y rendimiento subirá?

Averigüémoslo...

El primer veToken - veCRV

A alto nivel, el modelo ve es relativamente sencillo: Los tenedores están intercambiando liquidez a corto plazo a cambio de beneficios dentro de un protocolo.

Exploremos esto en la práctica observando al pionero del modelo, Curve.

Curve es una bolsa descentralizada que está optimizada para intercambiar entre "activos similares", es decir, activos que pretenden tener el mismo o similar precio. Esto incluye facilitar las operaciones entre stablecoins, como USDC y USDT, o un token y un derivado, como ETH y stETH (ETH en staing en Lido).

Al igual que sus compañeros Uniswap y SushiSwap, Curve se rige por su propio token nativo, CRV. Sin embargo, donde el protocolo se diferencia de los dos anteriores es en su modelo de tokens. Para participar en el gobierno y obtener todos los beneficios de poseer CRV, los titulares de Curve deben bloquear sus tokens. Cada titular puede determinar el tiempo que desea bloquear, que puede ser tan corto como una semana o tan largo como cuatro años, con un poder de gobierno proporcional al tiempo que elija.

Los titulares reciben un VCRV (VCR de voto) que representa un derecho intransferible sobre el VCR, lo que significa que sus participaciones no tienen liquidez durante el periodo de bloqueo.

Aunque los titulares están renunciando a la liquidez, se les compensa por este riesgo concediéndoles privilegios especiales dentro del protocolo, ya que los titulares de veCRV tienen derecho a una parte de las comisiones generadas por los swaps realizados en Curve, a un aumento de las emisiones de CRV al proporcionar liquidez y, como se ha mencionado anteriormente, a derechos de gobernanza.

Esta última ventaja es especialmente importante, ya que las emisiones a los pools de Curve (conocidos como gauges) se determinan mediante una votación de los titulares de veCRV.

Como se ha visto en las "Curve Wars", el control sobre las emisiones puede ser increíblemente valioso para protocolos como los emisores de stablecoin, ya que determina los rendimientos, y por lo tanto la liquidez (y la estabilidad de la paridad en el caso de los protocolos de stablecoin), de un pool determinado.

Las ventajas de este nuevo modelo de token (veToken)

Ahora que tenemos una comprensión de alto nivel del modelo "ve", vamos a sumergirnos en algunas de las razones de por qué este modelo puede ser beneficioso para los protocolos.

1. Fomentar el compromsio y la toma de decisiones a largo plazo

Una de las principales ventajas del modelo ve es que incentiva la toma de decisiones a largo plazo. Esto se debe a que al bloquear sus tokens durante un determinado periodo de tiempo (normalmente de 1 a 4 años), el titular está asumiendo un compromiso a largo plazo con el protocolo.

De este modo, se incentiva la toma de decisiones en beneficio del protocolo a largo plazo, en lugar de en su propio interés inmediato a corto plazo.

En un espacio tan cambiante e inductor de la fiebre como DeFi, la capacidad de fomentar una base de titulares orientada al largo plazo es increíblemente valiosa. Dado el nivel de ruido y la presión durante un mercado alcista para aumentar el precio del token por cualquier medio necesario, la creación de un entorno en el que una comunidad pueda resistir estas tentaciones puede ayudar a un protocolo a tomar decisiones claras y racionales que los pongan en un camino más sostenido hacia el éxito.

2. Mayor alineación de los incentivos entre los participantes del protocolo

Una segunda forma en la que el modelo ve ha demostrado ser beneficioso es que puede alinear los incentivos a través de una amplia franja de participantes en el protocolo y las partes interesadas.

Exploremos esta idea utilizando de nuevo Curve como ejemplo.

Curve es como otros DEXs en el sentido de que utiliza proveedores de terceros como fuente de liquidez. Al igual que sus competidores con programas de minería de liquidez activa, los LP de Curve se enfrentan a una exposición indirecta al token CRV, ya que las emisiones de CRV aporta una parte del rendimiento de cada pool (como incentivo).

Sin embargo, donde Curve se diferencia, y donde el modelo ve brilla, es que los LP de Curve están incentivados a mantener sus tokens CRV, en lugar de venderlos en el mercado abierto. Esto se debe a que, como se ha mencionado anteriormente, si los LPs de Curve bloquean su CRV, recibirán un rendimiento de CRV ampliado que es hasta 2,5 veces mayor que los LPs que no bloquean.

Aunque este mecanismo es reflexivo, ya que los LPs están esencialmente bloqueando un token para ganar más de ese mismo token, tiene un papel valioso en el sentido de que tiene el potencial de poner una mayor cantidad de CRV en manos de los proveedores de liquidez que si el impulso no existiera. Al hacerlo, ayuda a alinear los incentivos entre los titulares de tokens y los proveedores de liquidez, aumentando el solapamiento entre ambos grupos.

Esta alineación de incentivos entre los usuarios de un protocolo y sus titulares de fichas puede ser increíblemente valiosa porque los dos grupos suelen tener intereses contrapuestos.

Por ejemplo, en el caso de un DEX, tanto los proveedores de liquidez como los titulares de fichas generan ingresos al tomar una parte de la misma tarifa de intercambio. Esto puede crear un conflicto dentro de la comunidad de DEXs, ya que corren el riesgo de perder liquidez, y dañar la calidad de su producto, al redirigir una parte de dichas tasas a los tokenholders.

Al no redirigir las comisiones a su token nativo, un proyecto corre el riesgo de molestar y desvincular a sus principales partidarios que quieren ver un beneficio directo en el éxito de su proyecto. Dada la intensa competencia dentro de DeFi, es increíblemente improbable que cualquier DEX pueda elevar los precios aumentando la tarifa que cobran a los comerciantes, lo que significa que estas dos partes interesadas están compitiendo por una porción de un pastel cada vez menor.

3. Mejora de la dinámica de la oferta y la demanda

Una última razón por la que el modelo ve es poderoso es la mejora de la dinámica de la oferta y la demanda del token de un proyecto, es decir, ayudar a que el número suba.

Aunque puede ser peligroso para la salud de una comunidad a largo plazo poner demasiado énfasis en el precio del token, un token es una puerta de entrada a la comunidad. La compra de un token es la forma en que la gente participa, apoya y comparte las ventajas de un proyecto. Por ello, para atraer y retener a los miembros de la comunidad con talento y valor añadido, es importante que un protocolo tenga una tokenomía sólida, o al menos "no descendente".

Como se ha comentado anteriormente, la primera iteración de los tokens DeFi, el modelo de "token de gobernanza de valor", crea una presión de venta perpetua sin una demanda subyacente que ayude a frenar la marea descendente.

Aunque los ve-tokens, como se ve en su rendimiento actual, no son inmunes a la debilidad del mercado, todavía ayudan a hacer algo para abordar el problema de la oferta y la demanda. Proporciona una base económicamente sólida para estos tokens de protocolo.

En cuanto a la oferta, el bloqueo de votos sirve como mecanismo para retirar los tokens del mercado abierto. Esto ayuda a compensar las altas emisiones que producen algunos protocolos, y hemos visto que los ve-tokens existentes se bloquean a tasas muy altas.

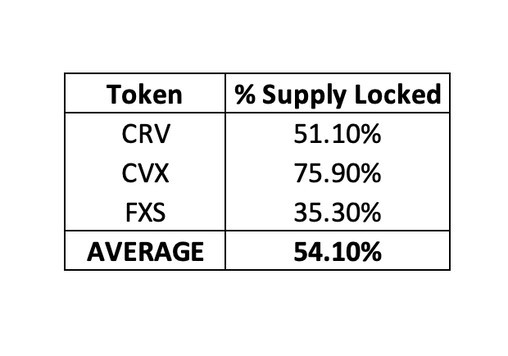

Como se ha visto anteriormente, entre los tres mayores tokens ve por capitalización de mercado, CRV, CVX y FXS, una media del 54,1% de estos tokens que circulan están bloqueados por el voto.

Aunque es reflexivo hasta cierto punto, el modelo ve también ha demostrado que genera demanda para el token subyacente. Debido a la utilidad necesaria para que el bloqueo de votos proporcione a los titulares una compensación por el riesgo de su iliquidez, ya sea el flujo de efectivo de las tasas o sobornos, el aumento de los rendimientos, los descuentos o los derechos de gobernanza, los ve-tokens han logrado crear cierta demanda para su token subyacente en el sentido de que estos son derechos valiosos que los titulares quieren.

Un agujero de conejo que se extiende mucho más allá del alcance de este artículo, las Guerras de la Curva han sido alimentadas por la demanda entre DAOs para controlar que los derechos de gobierno que sólo pueden ser utilizados con el bloqueo de votos. Esto no sólo crea la demanda de CRV y CVX, sino que afianza a las DAO como partes interesadas a largo plazo dentro del protocolo.

Pero los veTokens no son una panacea. Tienen inconvenientes.

Inconvenientes de los veTokens

Mientras que los protocolos pueden implementar el modelo veToken con la esperanza de inculcar un "numba go up" perpetuo, hay cosas que vale la pena considerar.

1. Falta de liquidez

Aunque la eliminación de la liquidez de los titulares de tokens proporciona un incentivo para que tomen decisiones orientadas a largo plazo, también puede plantear retos para un protocolo.

Por ejemplo, se corre el riesgo de concentrar la propiedad en interesados apáticos.

Si un poseedor perdiera la fe en la dirección del protocolo, algo que no es imposible dados los rápidos y a menudo largos periodos de bloqueo potencial, no tendría forma de salir de su inversión. Esto podría provocar un desajuste de incentivos, ya que las partes interesadas apáticas podrían ejercer el poder de gobernanza. Esto podría provocar un desajuste de incentivos, ya que dicho casillero se vería incentivado a tomar decisiones centradas en la extracción del máximo valor del protocolo lo antes posible, en lugar de hacer hincapié en la maximización del valor a largo plazo.

2. Venta de votos (para protocolos específicos)

Un segundo reto que plantea el modelo ve es el de la venta de votos, o sobornos.

Los sobornos han explotado en popularidad en DeFi, con plataformas como Votium y Hidden Hand (antes Votemak) facilitando decenas de millones en sobornos de varios protocolos para los ecosistemas Curve, Convex y Tokemak respectivamente.

Aunque han demostrado ser útiles en el sentido de que han proporcionado una forma más barata para que los protocolos atraigan liquidez que a través de los programas tradicionales basados en las emisiones y han aumentado el atractivo del bloqueo de votos al proporcionar a los titulares un flujo de efectivo algo constante, los sobornos tienen el potencial de introducir nuevos riesgos sistémicos para un protocolo que socavan los incentivos orientados a largo plazo que vienen con el bloqueo de votos.

Como se ha comentado anteriormente en el artículo, esto también ha sido el motor de las Curve Wars.

Aunque es un problema menor para Curve y Convex, ya que se limitan a dirigir el flujo de liquidez y no gestionan el riesgo, los sobornos tienen el potencial de desestabilizar los protocolos que sí requieren una gestión activa del riesgo para funcionar correctamente.

Por ejemplo, si un mercado de préstamos monolítico como Compound cambiara a un modelo V que permitiera el soborno, sería posible que un proyecto comprara su camino para convertirse en garantía en la plataforma.

Dado que los mercados monetarios son tan seguros como su garantía más débil, esto podría llevar a un escenario en el que un token exótico, o peligrosamente ilíquido, pasara a cotizar, aumentando la posibilidad de un evento de insolvencia y socavando la seguridad y estabilidad del protocolo, así como la confianza entre los usuarios.

Rendimiento de los precios entre los ve-tokens

Si bien una cosa es examinar la teoría que subyace al modelo ve, otra es ver si se traduce en un rendimiento superior para los tokens que utilizan, o tienen previsto utilizar, un modelo ve.

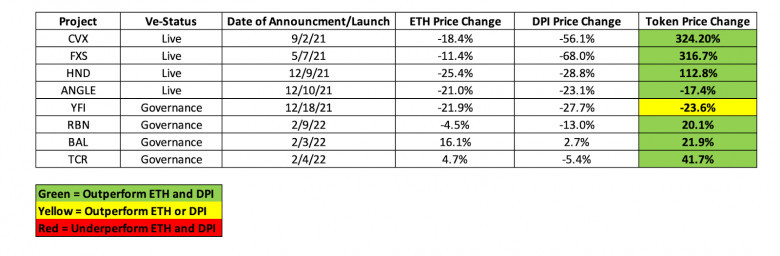

En la tabla siguiente medimos el rendimiento del precio de cada ficha desde la fecha de lanzamiento de la implementación de su ve-token, o desde la fecha de un anuncio público en el que se declaran sus intenciones de cambiar al modelo. También medimos el rendimiento del precio de dos referencias, ETH y DPI, durante ese mismo periodo.

Como podemos ver, siete de los ocho tokens han superado el rendimiento tanto de ETH como de DPI desde su lanzamiento o fecha de anuncio. Aunque estos datos pueden estar sesgados en algunos aspectos, ya que muchos de los anuncios de lanzamiento se han producido en las últimas semanas, y es más fácil superar a un índice de referencia en plazos más cortos, sugiere que existe una validación del modelo ve entre el mercado y los inversores.

El futuro de la ve-tokenómica

El modelo ve-token ha surgido como una alternativa popular entre las DAOs al régimen de tokens de gobernanza sin valor al fomentar la toma de decisiones orientadas a largo plazo, alineando los incentivos entre las partes interesadas del protocolo y creando una dinámica de oferta y demanda más favorable para la apreciación del precio.

A pesar de venir con claras desventajas que todavía tenemos que ver en toda su extensión, como la falta de liquidez y la venta de votos, el modelo ve se siente como un paso en la dirección correcta para el diseño de tokens DeFi.

También seguimos viendo intentos de mejorar el modelo, como el intercambio ve(3,3) Solidly de Andre Cronje en Fantom, que utiliza una iteración de ve-tokenomics que incluye elementos similares a los mecanismos de estacionamiento y rebasamiento de Olympus DAOs.

Aunque todavía no hemos visto cómo se desarrollará ve(3,3), es muy alentador ver a algunas de las mentes más brillantes del espacio jugando con estas ideas de tokenómica.

Sí, los tokenomics de DeFi han sido un desastre. Pero, aunque la tokenómica ve no es una bala de plata, parece ser un paso en la dirección correcta para los protocolos DeFi.

![3 Mejores sitios para comprar Bitcoins y criptos en 2022 [+2 Apps sin comision]](https://fresqui.com/public/upload/media/posts/2019-06/26/723e1e20e0954b2229672735e5c9d56f_1561578881-s.jpg)

conversaciones de facebook